Le calcul de la TVA sur la marge est un régime particulier qui sous des abords de simplicité apparente présente de nombreuses difficultés pratiques. L’objectif de cette série d’articles est de fournir des réponses aux principales interrogations. Après la première partie consacrée à la présentation du régime, cette partie-ci aborde le calcul de la marge.

Le calcul de la marge est assez simple :

Marge TTC = Prix de vente – Prix d’achat

Le prix d’achat ne doit pas comprendre les frais annexe (frais de transport…) qui sont eux soumis à TVA. Il en est de même pour les frais de remise en état (pièces de rechange, main d’oeuvre…) des véhicules d’occasion. Ces frais n’entrent donc pas dans le calcul de la marge. La TVA sur ces frais est déductible.

Cas particulier des lots hétérogènes (produits dont la nature est indéterminée au moment de l’acquisition) :

Les acquéreurs de lots hétérogènes (usine désaffectée ou matériel destiné à la casse comme un véhicule hors d’usage (VHU) par exemple) sont obligés de procéder à un tri à la suite duquel ils déterminent la nature exacte des produits qu’ils revendent. Ceux-ci peuvent être soit des matières de récupération destinées à entrer dans un nouveau circuit de fabrication, soit des articles d’occasion susceptibles de remploi. Pour ces derniers, à défaut d’une connaissance exacte du prix d’achat correspondant, la base d’imposition peut être fixée à la moitié du prix de cession. La même solution est admise lorsque certains éléments susceptibles de remploi sont vendus après la casse d’un matériel ancien ou accidenté (cf BOI-TVA-SECT-90-20-20).

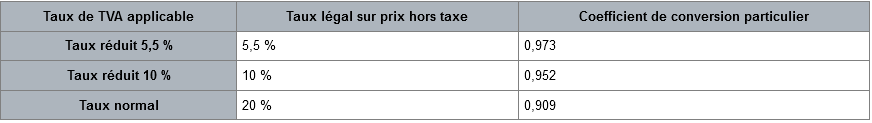

Lorsque le vendeur indique à son client un prix taxe comprise, la base d’imposition est reconstituée en appliquant à ce prix un coefficient de conversion correspondant, compte tenu des dispositions du I de l’article 267 du CGI (II-A § 160), à un taux effectif égal à la moitié du taux légal et en ne retenant que la moitié du résultat obtenu. Le coefficient de conversion est déterminé selon la formule 100 / (100 + Te), avec Te = (Taux légal / 2) correspondant à un taux effectif.

Coefficients de conversion TVA lots hétérogènes

Exemple :

- Bien vendu 1 000 € TTC (TVA à 20 %).

- Calcul du prix HT : 1 000 × 0,909 (coefficient correspondant à un taux effectif de 20/2 = 10 %) = 909 €.

- Base d’imposition : 909/2 = 454,50 €.

- TVA correspondante : 454,50 × 20 % = 90,90 €.

Cette méthode n’est utilisée que si le prix d’achat n’est pas connu.

Il est précisé que la déduction de la TVA ayant éventuellement grevé l’acquisition d’un matériel usagé par un négociant qui, faute de pouvoir le revendre, le « casse » pour la ferraille n’est pas remise en cause.

Il est nécessaire d’utiliser des comptes de ventes spécifiques aux lots hétérogènes.

Biens à exclure du calcul de la marge TTC (du prix d’achat et du prix de vente) : biens exportés et biens destinés à la destruction (casses).

Le véhicule destiné « à la casse » constitue une matière de récupération. Il ne peut être considéré comme un véhicule d’occasion. Le régime de la globalisation ne lui est donc pas applicable (il ne doit pas figurer dans les achats et ventes du mois). Dans cette situation, le concessionnaire automobile, par exemple, doit pouvoir justifier que le véhicule repris a été effectivement détruit (copie du procès-verbal de destruction du véhicule à l’appui de la comptabilité de l’entreprise, par exemple) (BOI-TVA-SECT-90-30).

Le produit de la vente de ce véhicule au casseur est soumis au dispositif général d’autoliquidation de la taxe par le client applicable aux livraisons et prestations de façon portant sur les déchets neufs d’industrie et matières de récupération dès lors que le client est identifié à la TVA en France. Ces factures portent la mention « autoliquidation » (CGI art. 283, 2 sexies) (BOFiP-TVA-DECLA-10-10-20-§ 390-21/04/2021). Ce produit est comptabilisé dans un compte 703x (ventes de produits résiduels).

A suivre…

Pour retrouver tous les articles de cette série, cliquer ici. Les références légales (CGI, BOFIP) citées dans cet article sont celles en vigueur à la date de la publication ; le lecteur est invité à vérifier qu’elles sont toujours d’actualité avant de s’y référer.

___

Cette série d’articles expose les principaux points de la réglementation sur la TVA sur marge applicable aux véhicules d’occasion et aux pièces de rechange de réemploi ; bien que ces règles soient applicables à d’autres secteurs d’activité, les points particuliers propres à ces autres activités (antiquités, biens immobiliers, agences de voyage…) ne sont pas présentés dans cet article.

Derniers articles parBenoît RIVIERE (voir tous)

- Affiner le cadrage de la TVA avec ANA-FEC 2 - samedi 28 février 2026

- Comprendre l’hameçonnage en 30 secondes - samedi 21 février 2026

- Révision des comptes : justifier rapidement un compte non lettré avec Excel - dimanche 8 février 2026

- Analyse des données comptables (FEC) : analyse de la conformité comptable des transactions et de leur dénouement - dimanche 23 novembre 2025

- L’AMF et l’AFA appellent à la vigilance sur le risque de corruption par des réseaux criminels de personnes ayant accès à des informations privilégiées - lundi 4 août 2025

Pingback: Le régime de la TVA sur la marge : 4ème partie – La taxation sur la marge globale - Audit & Systèmes d'Information

Pingback: Le régime de la TVA sur la marge : 5ème partie – La régularisation annuelle des stocks applicable en cas de taxation sur la marge globale - Audit & Systèmes d'Information

Pingback: Le régime de la TVA sur la marge : 6ème partie – Exemples de calcul de la TVA sur la marge globale - Audit & Systèmes d'Information

bonjour.

Dans le cadre du calcul de la marge et de la tva sur marge, je me demandais, chez un garagiste qui bénéficierait d’une aide à la reprise d’un VO, doit on imputer le montant de cette aide sur le montant de la reprise faite au client pour le calcul de la marge à taxer ?

Ex :

véhicule repris 1000 euros au client pour un VD vendu pour 25000 euros. Le client me règle donc 24000 euros.

En paralèlle le concessionnaire à qui j’achète le VD 24000 euros me verse 900 euros d’aide à la reprise.

Mon VO en stock sera-t-il pris en compte pour 1000 euros ou pour 900 euros lorsqu’il va être revendu (prix de cession pour pièce estimé à 300 euros).

merci

Bonjour,

Le mémento fiscal répond à cette question.

Opérations promotionnelles (MF § 61065, BOI-TVA-SECT-90-30) :

Il s’agit ici d’opérations promotionnelles dans lesquelles les concessionnaires automobiles s’engagent, lors de la vente d’un nouveau véhicule (neuf ou d’occasion), à reprendre l’ancien véhicule de leur client pour une somme minimale forfaitaire.

Le régime applicable diffère selon que le véhicule repris est destiné à la revente ou à la casse :

Véhicule repris destiné à la revente : la vente du nouveau véhicule est taxable sur l’intégralité du prix de vente ; le véhicule repris et revendu ensuite est soumis au régime des biens d’occasion.

Véhicule repris destiné à la casse (ancien véhicule détruit) : le montant de la reprise est considéré comme un rabais qui vient en déduction de la base d’imposition du nouveau véhicule. Les sommes reçues (du constructeur, notamment) par le concessionnaire en contrepartie de cette opération sont taxées. Le véhicule repris ne doit pas figurer dans les achats du mois (système de la globalisation).

Cordialement.

Pingback: Le régime de la TVA sur la marge : 7ème partie – Calcul en ligne de la TVA sur la marge globale - Audit & Systèmes d'Information

Bonjour,

Tout d’abord, félicitations pour cet ensemble d’articles.

Je m’interroge sur un point :

– il est clair que les frais de remise en état, sur lequel on récupère de la TVA, ne viennent pas impacter la marge,

– mais pas contre, si on ne récupère pas la TVA sur les frais de remise en état (pièces achetées à un particulier, peinture faite par un micro-entrepreneur…), il me semble logique de rajouter le coût de ces pièces au prix d’achat.

Je suis curieux d’avoir votre opinion éclairée sur le sujet et je vous en remercie par avance.

Bonne journée !

Bonjour,

Merci pour votre commentaire.

Pour moi, le fait que le garagiste n’ait pas eu de TVA à récupérer sur les pièces ou les travaux extérieurs est sans impact sur le calcul de la marge à détaxer dans la mesure où le BOI précise que la marge est calculée à partir du prix de revient du VO et non de son coût de revient.

Bonne journée,

B. RIVIERE

Bonjour, merci pour votre article c’est très bien expliqué mieux que mon comptable…, pouvez vous me dire si sur mes factures de ventes il faut indiquer le prix HT et la TVA a 10% (je suis dans la vente de pièces occasion) car j’ai vue sur des factures d’entreprises du même secteur ils ne l’affichent pas juste le prix ttc. Merci pour votre réponse.

Bonjour,

Les factures de vente de biens d’occasion ne doivent pas mentionner de TVA (donc de fait, l’acquéreur n’est pas en droit de récupérer de la TVA).

Plus d’infos sur les pièces de réemploi et VHU : https://www.auditsi.eu/?p=9771.

Références BOFiP : https://bofip.impots.gouv.fr/bofip/140-PGP.html/identifiant%3DBOI-TVA-DECLA-30-20-20-10-20131018

c. Ventes de biens d’occasion, d’œuvres d’art, d’objets de collection ou d’antiquité

440

L’article 297 E du CGI prévoit que les assujettis-revendeurs qui appliquent le régime particulier de la marge, de plein droit ou sur option, ne peuvent pas faire apparaître la TVA sur leurs factures (BOI-TVA-SECT-90-80 au I).

Bonjour, merci beaucoup pour vos renseignements au top

Bonjour, je reviens vers vous car j’ai un logiciel de facturation et il m’est impossible d’afficher dans la case TVA de lettre alphabet pour mettre la lettre C pour le code TVA, est il possible de mettre la TVA a 0% dans la case et de mentionner le texte art 297 A du GCI … Sur la facture cela suffit t’il? Merci

Bonsoir,

Bien sûr, vous pouvez indiquer 0 % en taux de TVA mais il est impératif de mentionner l’article du CGI qui justifie l’exonération de TVA.

Cordialement,

Benoît RIVIERE

Merci pour votre réponse. Cordialement